金价稍作歇息后仍有充足上行动力

- 分类: 黄金交易资讯

- 作者:

- 来源:中国黄金网

- 发布时间:2020-06-19

- 访问量: 0

【概要描述】 今年以来,大宗商品市场因黄金和原油冰火两重天的价格走势成为投资市场关注的焦点。在疫情时代,投资者如何选择商品资产品种,保证投资组合的购买力呢?01商品资产的特点大宗商品是独具魅力的一种大类资产,具有T+0、多空双向交易、杠杆交易和国际价格这四个特点。我国投资者可以从股票市场和商品市场的交易对比中体会“T+0”和“多空双向”交易的魅力,只要选对方向,价格涨跌均可获利。加杠杆操作可以减少投资者的资金占

金价稍作歇息后仍有充足上行动力

【概要描述】 今年以来,大宗商品市场因黄金和原油冰火两重天的价格走势成为投资市场关注的焦点。在疫情时代,投资者如何选择商品资产品种,保证投资组合的购买力呢?01商品资产的特点大宗商品是独具魅力的一种大类资产,具有T+0、多空双向交易、杠杆交易和国际价格这四个特点。我国投资者可以从股票市场和商品市场的交易对比中体会“T+0”和“多空双向”交易的魅力,只要选对方向,价格涨跌均可获利。加杠杆操作可以减少投资者的资金占

- 分类: 黄金交易资讯

- 作者:

- 来源:中国黄金网

- 发布时间:2020-06-19

- 访问量: 0

今年以来,大宗商品市场因黄金和原油冰火两重天的价格走势成为投资市场关注的焦点。在疫情时代,投资者如何选择商品资产品种,保证投资组合的购买力呢?

01商品资产的特点

大宗商品是独具魅力的一种大类资产,具有T+0、多空双向交易、杠杆交易和国际价格这四个特点。我国投资者可以从股票市场和商品市场的交易对比中体会“T+0”和“多空双向”交易的魅力,只要选对方向,价格涨跌均可获利。加杠杆操作可以减少投资者的资金占用,但高收益也意味着高风险,投资者可以根据自己的风险承受能力灵活选择适合的产品。至于国际价格这一点,它本质上是为投资者提供了一种便捷且门槛较低的国际投资品。大宗商品价格波动受世界经济金融政治影响,与国内股票市场相关性低,可有效分散国内投资者资产配置的风险,以及降低局部市场庄家操纵的可能性。

02黄金资产优势明显

黄金资产除了具备以上特点,还因其货币属性和避险功能,被视为一种特殊的大宗商品。受疫情影响,今年以来金融市场巨幅动荡,大宗商品中唯有黄金市场风景独好。截至6月12日,伦敦金自年初1517.18美元/盎司上涨至1729.65美元/盎司,涨幅14%,一度刷新7年半以来新高。

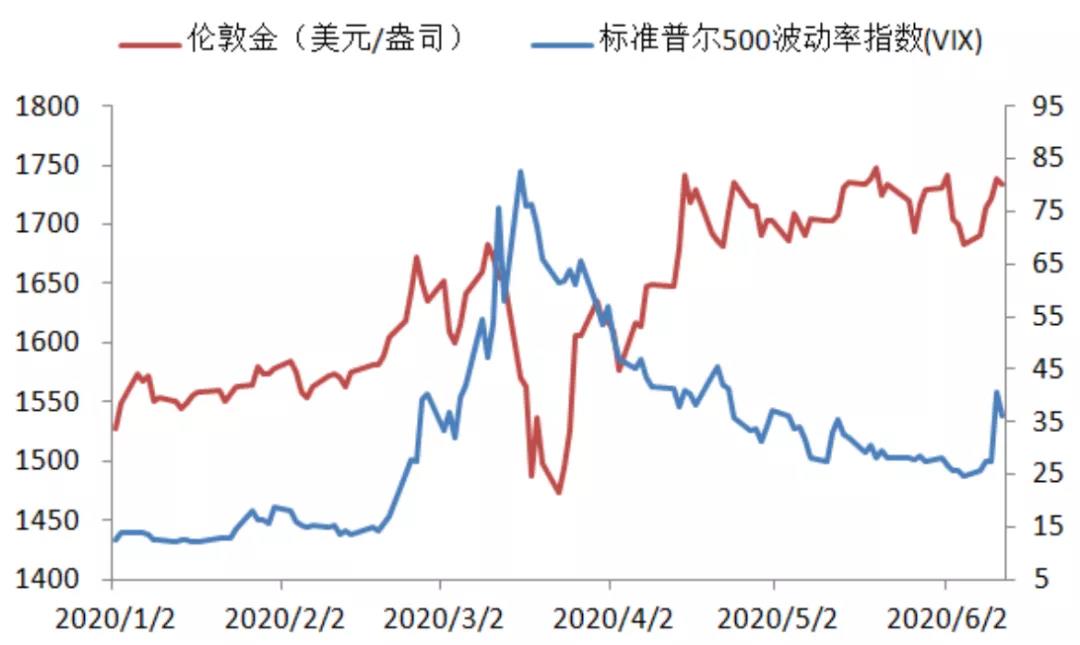

金价上涨有其独特的逻辑。在避险逻辑下,风险事件或恐慌情绪可能会引发金价短期上涨。自新冠肺炎疫情全球大流行以来,确诊人数和死亡人数飙升,而疫苗和特效药至今尚未问世。“恐慌指数”VIX最大涨幅288.53%,避险情绪飙升使得黄金成为大类资产中的宠儿。但避险功能对金价的支撑作用往往发生于风险事件的初期,作用时间也较短。如图1所示,恐慌情绪对金价的作用时间仅从年初持续到3月上旬。

图1:现货黄金价格及VIX走势

而在保值逻辑下,通胀上行幅度超过名义利率变动幅度或者实际利率走低,都可以带来黄金的趋势性长期行情。3月中旬,市场出现了流动性危机令黄金资产一度遭抛售。为了应对流动性危机,美联储这次的动作又快又狠,先是直接将联邦基金利率目标下限降为0,接着又开启无限量QE。低利率环境降低了持有黄金的成本,同时触发黄金的保值功能。如图2可所示,年初至今,黄金价格与美国国债利率呈现明显负相关关系。

图2:现货黄金价格及美国10年期国债收益率走势

03后市展望

展望后市,黄金在当前稍作歇息后依然具备充足的上行动力,主要有三个来源。

首先,全球疫情发展仍有很大不确定性。近日投资者对新冠疫情大流行再度抬头的担忧重燃,风险偏好降温,资金再次涌入黄金资产,黄金ETF持仓量屡创历史新高。

其次,宽松周期中,汇率利率共同走低。配置黄金资产不仅成本降低,还可以对冲货币实际价值缩水和未来通胀上行,保证投资组合的实际购买力。

最后,美国的巨额财政赤字或将令全球为其买单。6月上旬,美联储的资产负债表规模已超7万亿美元,而新一轮救助法案可能在未来十年内让美国财政赤字再增加3.5万亿美元。面对巨额财政赤字以及国内有限的财政压缩空间,美国有动机将危机向外转移,一方面可能通过美元贬值,降低本国负债成本;另一方面可能延续贸易摩擦将危机向外转移。无论是美元弱势还是贸易摩擦,都为金价上涨提供支撑。(交通银行博士后科研工作站 胡亚楠)

扫二维码用手机看

推荐新闻

微信公众号

公司地址:北京市海淀区中关村大街59号文化大厦18层 E-mail: bjjy@bjjinyang.net 服务电话:010-82500058

版权所有 © 2016 金阳矿业 All Rights Reserved. 京ICP备11009590号-1 网站建设:中企动力 北京